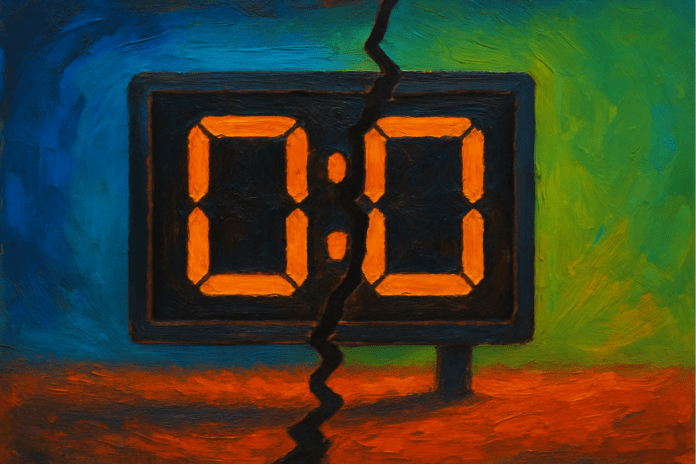

L’industria farmaceutica è entrata in una fase critica. Tra il 2025 e il 2030, scadranno i brevetti di oltre 120 principi attivi, secondo un’analisi condotta da Evaluate e riportata dal Financial Times. Il valore stimato delle vendite generate da questi farmaci supera i 180 miliardi di dollari: un’enormità destinata a ridursi drasticamente con l’arrivo di equivalenti e biosimilari.

Il fenomeno del cosiddetto “patent cliff“, già osservato nel decennio scorso, si ripresenta oggi con una portata e una complessità amplificate. Le aziende farmaceutiche non solo devono fronteggiare la scadenza di numerosi blockbuster, ma devono farlo in un contesto segnato da pressioni normative, concorrenza internazionale e una corsa globale all’ottimizzazione dei costi sanitari.

I farmaci in scadenza: nomi, date e cifre

Tra i farmaci più rilevanti che perderanno protezione ci sono veri colossi. Al primo posto Keytruda di Merck, anticorpo monoclonale di riferimento in oncologia immunoterapica. Il farmaco ha generato nel 2023 circa 29,5 miliardi di dollari a livello globale e vedrà scadere la sua protezione negli Stati Uniti nel 2028 (Merck, febbraio 2025).

Altro esempio è Eliquis (apixaban), anticoagulante prodotto da Bristol Myers Squibb e Pfizer. Il brevetto USA scadrà nell’aprile 2028, come confermato da accordi con i produttori di generici (BMS Investor Statement, 2024).

Humira (adalimumab), il blockbuster di AbbVie per le malattie autoimmuni, ha perso l’esclusiva negli Stati Uniti all’inizio del 2023. Nello stesso anno, le vendite globali del farmaco sono diminuite di circa il 32%, con una riduzione del 45,3% sul mercato statunitense, secondo il rapporto finanziario ufficiale AbbVie 2023.

Altri medicinali ad alto fatturato in uscita dalla copertura brevettuale includono:

- Ibrance (Pfizer), con esclusiva estesa fino al 5 marzo 2027;

- Eylea (Regeneron e Bayer), la cui protezione è prevista tra il 2025 e il 2026 negli USA;

- Xtandi (Pfizer e Astellas) , con brevetti compositivi attivi fino al 2027 negli USA e al 2026 in Europa/Giappone

Un ecosistema competitivo più spietato

Negli anni 2000 il “patent cliff” ha portato una prima ondata di generici. Oggi, però, le aziende devono affrontare un contesto ancora più aggressivo. La crescita dei biosimilari, resi possibili da normative più snelle e da progressi tecnologici, ha aumentato la concorrenza anche sui biologici, un tempo considerati difficili da replicare.

Mercati come Cina e India stanno accelerando sul fronte delle autorizzazioni e della produzione locale, spesso con strategie di prezzo molto aggressive. Questo spinge anche i sistemi sanitari occidentali a promuovere l’uso di equivalenti per contenere la spesa pubblica.

Le strategie difensive di Big Pharma

Le principali aziende del settore si stanno attrezzando per evitare un tracollo. Le strategie messe in campo sono molteplici:

- Fusioni e acquisizioni: operazioni miliardarie come quella tra Pfizer e Seagen permettono di accedere rapidamente a pipeline innovative.

- Investimenti in intelligenza artificiale: la AI viene usata per accelerare il drug discovery, selezionare target più promettenti e ridurre il time-to-market.

- Sviluppo di “bio-better”: versioni migliorate dei farmaci originali, pronte a sostituire i blockbuster prima della loro decadenza brevettuale.

- Focalizzazione su malattie rare: ambiti con minor concorrenza e maggiore tolleranza regolatoria su prezzi premium.

A tutto ciò si aggiunge l’apertura a nuove aree terapeutiche avanzate: terapie geniche, CAR-T, RNA-based e approcci personalizzati.

La pressione regolatoria cresce

Negli Stati Uniti, il varo dell’Inflation Reduction Act ha introdotto la possibilità di negoziare i prezzi per alcuni farmaci ad alto impatto, con meccanismi che potranno attivarsi anche prima della scadenza brevettuale. Si tratta di una novità rilevante, che potrebbe spingere le aziende a rivedere strategie di pricing e posizionamento già a partire dalla seconda metà degli anni Venti.

Parallelamente, aumenta la pressione pubblica e politica per un accesso più equo ai farmaci, specie dopo la pandemia. La giustificazione di prezzi elevati basata sulla R&S risulta sempre meno convincente, soprattutto se il sistema percepisce una mancanza di reale innovazione terapeutica.

Il rischio sistemico è reale

Il rischio per Big Pharma è di natura sistemica. La concentrazione temporale delle scadenze brevettuali, unita all’elevata dipendenza economica da pochi blockbuster, potrebbe causare instabilità nei bilanci e perdita di capitalizzazione di mercato. La necessità di rimpiazzare rapidamente i farmaci in uscita è cruciale, ma le pipeline non sempre sono pronte, e i tempi medi di approvazione si mantengono elevati.

Anche l’attrattività verso investitori e fondi R&D è messa alla prova: il comparto biotech, che spesso fornisce innovazione alla pharma, sta vivendo un ciclo difficile, con meno IPO e più consolidamenti.

Innovazione obbligata: una nuova era per il farmaco

Il “patent cliff” in arrivo non è solo una minaccia economica. È una chiamata al cambiamento. Per affrontarlo, l’industria dovrà adottare un nuovo approccio: più aperto, più digitale, più collaborativo.

Chi riuscirà a trasformare la perdita di esclusiva in occasione per innovare, potrà mantenere una posizione di leadership. Gli altri rischiano di finire ai margini di un ecosistema in rapida trasformazione, dove l’efficienza, la velocità e l’evidenza clinica conteranno più della sola forza commerciale.